2021年2月26日の日経新聞朝刊に、「伊藤忠がフランスのエアリキード社と提携して国内最大の水素製造プラントを建設する」という記事がリリースされました。

この記事を受けて、管理人は「なぜ国内のエンジ会社が手を挙げなかったのか?」と疑問に感じました。

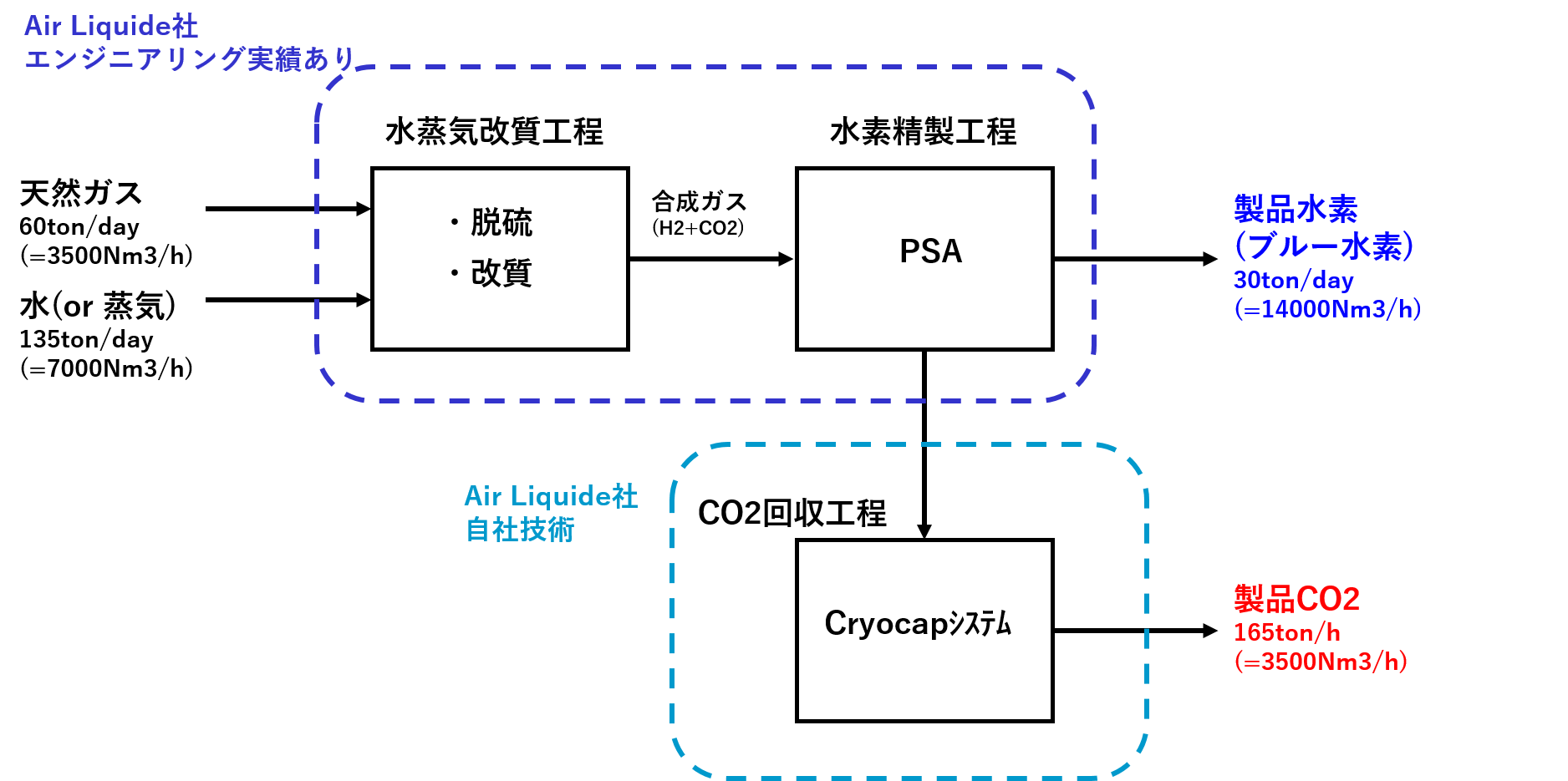

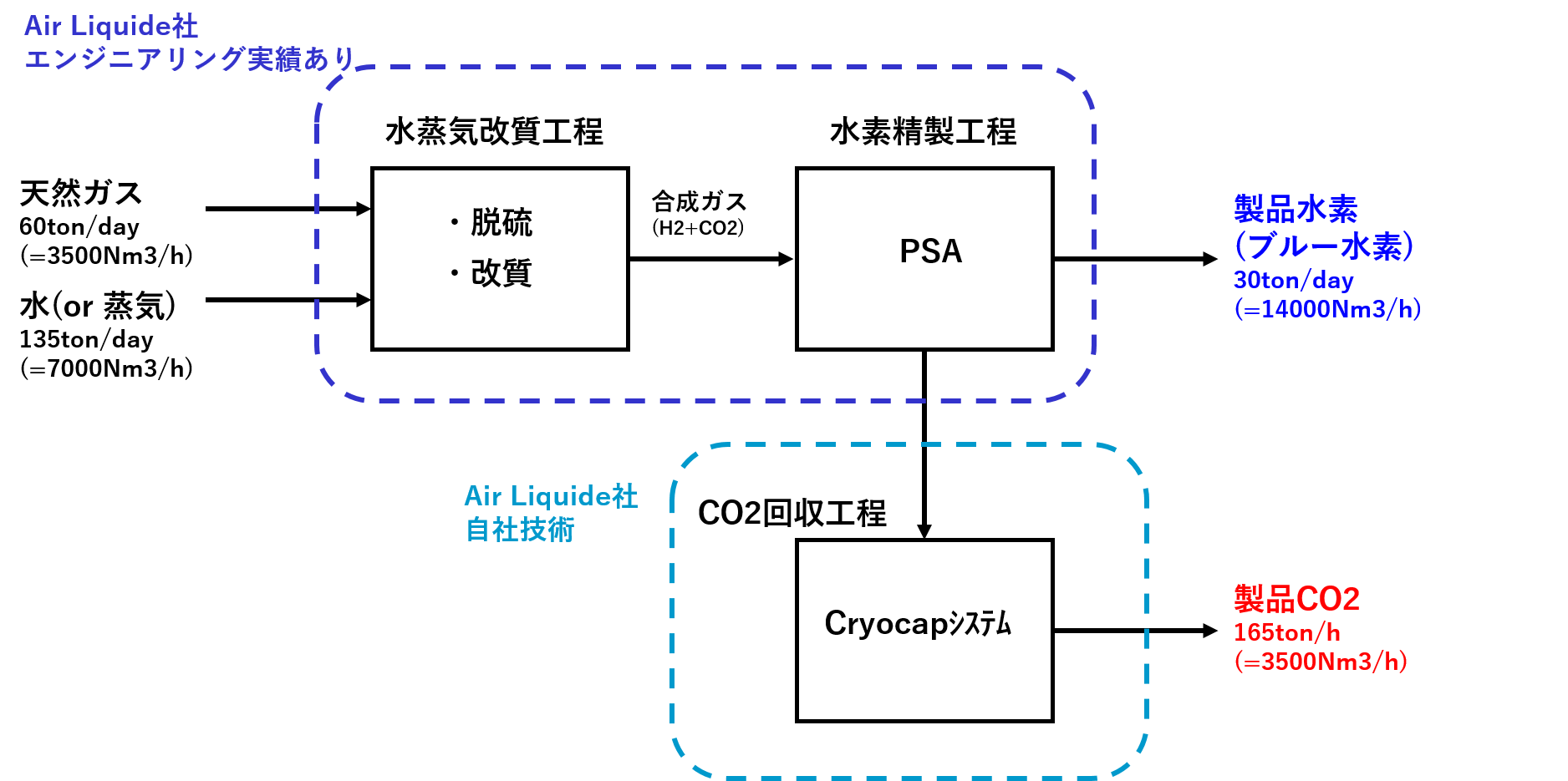

本記事によると、一日当たり30トンの水素(30 ton/day)を製造するプラントで、国内では最大級の規模となります。また、ブルー水素を名乗るためにも、排出されるCO2については、回収することが必須です。

2021年3月現在では、水素製造プラントの気運が高まっており、エンジ会社としては、国内外に技術アピールするためにも絶対に参画してくるのでは?と感じました。

しかし、調査の結果、水素製造及びCO2回収における技術的な観点から、エアリキード社が強みを有していることが分かりましたので、この記事で解説します。

合わせて読みたい

・水素ステーション建設はどんな制約を受ける?高圧ガス保安法の技術基準の解説

・水素は減圧すると温度が上昇する?知っておくべき圧縮水素の物性について解説

・ブルー水素、グリーン水素って何?プラントエンジニアが技術のキーポイントを解説

・オルト水素、パラ水素とは?液化水素プラントの設計で知っておくべき物性について

・【材質】水素配管の材質は炭素鋼?ステンレス鋼?水素浸食と水素脆性について解説

・ブルーアンモニアは実用化済み?プラントエンジニアがブルーアンモニア、グリーンアンモニアを解説

・脱炭素のキーテクノロジー!二酸化炭素の分離回収技術の解説

・持続可能なジェット燃料"SAF"とは?分類・製造プロセスについて解説

・【プラント設計基礎①】基本設計条項(Design Basis)

・プロセスエンジニアって何をする仕事?

・プラントエンジニアはブラックか?プラント設計概要と共に解説

・横型タンクの内容量の計算方法の解説~タンクテーブルの作成~

・縦型タンクの内容量の計算方法、タンクテーブルの作成方法

・【物性推算】沸点から蒸発熱、臨界温度を求める方法。「トルートンの規則」と「Guldbergの通則」について解説

プロセス解説

原料はLNGですので、水素の製造プロセスとしては、水または蒸気を供給する天然ガスの水蒸気改質でしょう。

水蒸気改質により、合成ガスが得られますが、合成ガスは水素、CO、CO2の混合ガスですので、純粋な水素を得るためには合成ガスを精製する工程が必要です。

合成ガスの精製工程としては、最近ではPSA(圧力スイング吸着法)を用いることがほとんどです。一般的にPSAをにより水素の純度は99.99~99.999%となり、これが製品水素となります。

その一方で、PSAのオフガスや、水素製造工程のボイラーユニットの排ガス中には大量のCO2が含まれていますので、これを回収しなければ、「ブルー水素」と名乗ることはできません。

このCO2回収工程は様々なプロセスが考えられますが、Air Liquide者は自社技術を有しているようです。(後述)

エアリキード社とは?

エアリキード社(Air Liquide社)は世界最大級の産業ガスメーカーです。

エアリキード社情報

設立:1902年

本社所在地:フランス

業種:化学(産業用ガス)

日本法人:日本エアリキード

国内でも産業ガス最大手の一角で、名前を聞いたことのある方も多いと思います。

産業ガスを販売しているだけのイメージがあるかもしれませんが、近年では、合併・吸収を繰り返して成長しており、エンジニアリング会社としての一面も強くなっています。

例えば、2007年にはドイツの大手エンジニアリング会社であるLurgi*を買収しています。

*Lurgiはメタノール製造プロセスのライセンサーとしては最大手でした。

エアリード社の強み

エアリキード社の強みを挙げると以下の通りです。

エアリキード社の強み

① 30ton/dayの規模の水素製造プラントの実績

② CO2回収工程に自社技術を有している

それぞれ、単独の要素であれば、国内メーカーやエンジ会社でも対応できるかもしれませんが、この強みを同時に有しているのはエアリキード社だけです。

前項でも触れた通り、吸収・合併により、エンジニアリング会社としての一面も強くなってきていることから、製造したガスの販売だけでなく、プラントの設計・建設も1社で行うことが出来るのが大きなな強みです。

次項から詳細を解説していきます。

30ton/dayの規模の水素製造プラントの実績

日経新聞によると、国内の水素製造能力は44ton/dayです。では、それぞれの水素製造プラントの製造能力はどの程度でしょうか。

管理人調べによると、国内の水素製造プラントの製造能力は以下の通りです。

| プラント名 | 製造能力 [Nm3/h] |

| エア・ウォーター苫小牧 | 880 |

| 東邦酒田水素 | 800 |

| 福島水素 | 1000 |

| エア・ウォーター鹿島 | 1000 |

| 千葉アイエススイソ | 600 |

| 岩谷瓦斯 | 600 |

| 京葉水素 | 1000 |

| エア・ウォーターハイドロ | 1000 |

| 昭和電工 | 9000 |

| エア・ウォーターハイドロ二本木 | 500 |

| 新潟水素 | 900 |

| 日本クライオジェニックス | 200 |

| 北酸高圧瓦斯 | 1100 |

| 岩谷瓦斯名古屋 | 900 |

| 東曹ダイスイ | 1160 |

| 四日市オキシトン | 400 |

| ハイドロエッジ | 1200 |

| エア・ウォーター和歌山 | 650 |

| 尼崎水素販売 | 1250 |

| 岩谷瓦斯尼崎 | 1500 |

| エア・ウォーター尼崎 | 600 |

| 日鉄化学 | 900 |

| 岩谷瓦斯水島 | 800 |

| 岩谷瓦斯南陽 | 1100 |

| 南陽アイアイ水素 | 600 |

| 山口リキッドハイドロジェン | 1200 |

| 日本エアリキード新居浜 | 500 |

| 岩谷瓦斯戸畑 | 700 |

| 福岡酸素 | 210 |

| 岩谷瓦斯佐賀 | 1000 |

| 昭和電工大分 | 830 |

| 日本エアリキード水俣 | 270 |

| 合計 | 34350 |

※2019年時点での情報。ガスジオラマ(2020年版)を元に管理人作成

※水素が最終製品となるプラントのみを抜粋

管理人調べでは国内の水素製造プラントの能力は34350 Nm3/h(=72.7 ton/day)となり、日経新聞の数値(44ton/day)とは差異がありますが、これはプラントの公称能力と実生産量との違いと考えます。

※プラントのロードを60%と考えると、72.7 ton/day × 0.6 = 43.6 ton/dayとなり、日経新聞の数値とほぼ一致します。

ここで注目すべきは、それぞれのプラントの水素製造能力は、最大規模でも1500Nm3/h(=3.2 ton/day)であることです。

今回の日経新聞の記事では、30 ton/dayなので、最大規模でも1/10程度の規模しかありません。

管理人推測では、国内メーカーの中では30ton/dayの規模に対応できる所が見つからなかったと考えます。

補足:アンモニアプラントのように、上記よりもはるかに大規模で、天然ガスを改質し、合成ガスとして水素を製造しているプラントはいくつもあります。しかし、本記事で解説している水素製造プラントのように、水素を精製、貯蔵、供給までを一気通貫で行うプラントは、国内では小規模のものしかありません。

一方、エアリキード社は30 ton/dayの規模の水素製造プラントの実績をすでに有しています。

2019年に、アメリカのネバダ州に同規模の水素製造プラントの建設することを表明する記事がリリースされてました。

その後、2020年10月の記事では、予定通り2021年に刊行する計画で、順調に建設が進んでいるようです。

すでに、基本設計・詳細設計は終えているでしょうから、プラント設計のノウハウも蓄積されているはずです。

プラントエンジニアリングの世界では、実績が非常に評価される世界なので、同規模の水素製造プラントの実績を有することが、伊藤忠と組むことになった要因の一つとして間違いありません。

CO2回収工程に自社技術を有している

製造した水素がブルー水素を名乗れるようになるためには、CO2を回収して、貯蔵する(CCS)か他の用途に使う(CCU)しかありませんが、それぞれ欠点も有しています。

例えば、CCSでは貯蔵可能な場所が限られるため、プラント建設場所も限られてしまいます。また、CCUでは、尿素やメタノールの化学原料として使用する場合は、そのためのプラント建設が必要になってしまいます。

エアリキード社はCryocapTMという、排ガスからCO2を極低温(深冷分離)で回収するというプロセスを自社技術として有しています。

極低温のCO2であれば、そのままドライアイスとして個体で取り扱いが可能なので、CCSやCCUのように、地中に貯留したり、CO2を原料とするプラントが不要になるので、建設場所の制約が無く、大きなコストメリットがあります。

実際に、日経新聞の記事でもCO2の用途の一つにドライアイスの記載があるので、CO2回収プロセスは間違いなくCrycapです。

さらに、自社技術なので、ライセンスフィーの支払いも不要、かつノウハウも惜しみなく設計・運転に活かすことが出来ることも大きな強みです。

上記をまとめると、CO2回収におけるエアリキード社の強みは以下の通りになります。

エアリキード社の強み

・エアリキード社特有のCO2回収プロセスにより、CO2を取り扱いやすい個体として回収可能。

・自社技術のため、ライセンスフィーが不要なので、コスト低減寄与。

さらにノウハウ活用によりプラント運転の安定化が可能

この強みも伊藤忠と組む子になった要因の一つであることは言うまでもありません。

CO2回収工程の実績は?

でも解説しましたが、天然ガスの主成分はメタン(CH4)なので、化学式で表記すると、

メタンの水蒸気改質反応式

CH4 + 2H2O → 4H2 + CO2

※実際は一酸化炭素が生成する反応もありますが、省略表記

となります。

簡単のため、天然ガス中のメタンは100%かつ、上記の反応しか起こらないと仮定すると、水素4molに対しCO2は1mol生成するので、水素が30 ton/dayだと、CO2は約165 ton/day(= 3500 Nm3/h)生成することになります。

Cryocapの紹介ページによると、50000Nm3/h(=107 ton/day)の規模の水素プラントに適用した、とあります。

すでに今回記事の30 ton/dayよりも大きな規模の実績があるので、技術的な問題は特になさそうです。

(強いて言うなら、国内法規への対応が円滑に行うことができるか)

まとめ

今回の記事では、30 ton/dayという国内最大規模の水素製造プラントの建設において、なぜ伊藤忠がエアリキード社と組んだのか、技術的な観点から解説しました。

エアリキード社の強みは、以下の点を同時に有しており、国内メーカーでは太刀打ち出来なかったのだと推察します。

エアリキード社の強み

① 30ton/dayの規模の水素製造プラントの実績

② CO2回収工程に自社技術を有している

しかし、国内メーカーでも、それぞれの要素技術(水素の製造・CO2回収)で言えば高い技術力を有しているので、それを上手く組み合わせれるようになれば、エアリキード社も勝てない相手では無いと言えます。

要素技術を上手く組み合わせることがエンジニアリング会社の役割なのですが、今回、国内のエンジ会社では対応出来なかったことが残念です。

管理人もプラントエンジニアの端くれなので、今後はより水素製造プラントに特化した方向に進み、新たな案件が発表されることを期待しています。

この記事が役に立てば幸いです。ではまた他の記事でお会いしましょう。